平成30年8月現在

マイホームを売ったときは特例があります

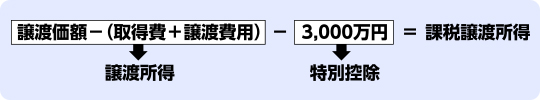

マイホームを売って譲渡益がある場合は、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除できる特例などがあります。また、譲渡損失がある場合は、給与所得や事業所得などの他の所得から控除(損益通算)することができます。

マイホームを売って譲渡益がある場合

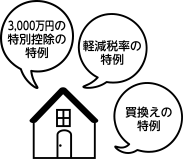

3,000万円の特別控除の特例

3,000万円の特別控除の特例

自分が住んでいる家屋を売るか、家屋とともに敷地等を売ったときや以前に住んでいた家屋や敷地を住まなくなってから3年後の12月31日までに売った場合には、一定の要件の下で、譲渡所得から3,000万円の特別控除を受けることができます。

軽減税率の特例

軽減税率の特例

売った年の1月1日現在で、そのマイホームの所有期間が10年を超えている場合は、 の3,000万円の特別控除を適用した後の課税長期譲渡所得金額に応じて、所得税と住民税の合計で14%から20%軽減されます。

の3,000万円の特別控除を適用した後の課税長期譲渡所得金額に応じて、所得税と住民税の合計で14%から20%軽減されます。

買換えの特例

買換えの特例

所有期間が10年を超えるマイホームを売って、代わりのマイホームに買換えたときは、一定の要件の下で、譲渡益の課税を繰り延べる特例が受けられます。( 又は

又は との選択適用)

との選択適用)

マイホームを売って、譲渡損失が生じた場合

所有期間が5年を超えるマイホームの譲渡損失が生じた場合には、次の 又は

又は により、その譲渡損失の金額をその年の給与所得や事業所得などの他の所得から控除(損益通算)及び繰越控除することができます。

により、その譲渡損失の金額をその年の給与所得や事業所得などの他の所得から控除(損益通算)及び繰越控除することができます。

マイホームを買換えた場合の特例

マイホームを買換えた場合の特例

マイホームを売った年の前年から翌年までの3年間の間に新たなマイホームを取得し、年末において新たなマイホームの取得に係る住宅ローン残高がある場合は、一定の要件の下で、売ったマイホームの譲渡損失の金額を他の所得から控除(損益通算)及び繰越控除することができます。

マイホームを買換えない場合の特例

マイホームを買換えない場合の特例

住宅ローン残高があるマイホームを売った場合は、一定の要件の下で、譲渡損失(住宅ローン残高からマイホームの譲渡対価の額を控除した残額を限度とします。)の金額を他の所得から控除(損益通算)及び繰越控除することができます。

※これらの特例の適用を受けるためには、一定の書類を添付した確定申告書等を税務署へ提出する必要があります。お気軽にご相談下さい。